Акционерам Berkshire Hathaway Inc.:

Чарли Мангер, мой давний партнер, и я имеем честь управлять частью ваших сбережений. Мы гордимся вашим доверием.

Наше положение предполагает ответственность сообщать вам то, что мы хотели бы знать, если бы мы были дистанционным владельцем, а вы были бы менеджером. Нам нравится общаться с вами напрямую через это ежегодное письмо, а также через ежегодное собрание.

Наша политика заключается в одинаковом отношении ко всем акционерам. Поэтому мы не ведем дискуссий ни с аналитиками, ни с крупными организациями. Кроме того, по мере возможности мы публикуем важные сообщения по утрам в субботу, чтобы у акционеров и средств массовой информации было как можно больше времени для ознакомления с новостями до открытия рынков в понедельник.

Множество фактов и цифр о Berkshire изложено в ежегодном отчете 10-K, который компания регулярно подает в SEC и который мы воспроизводим на страницах K-1 – K-119. Некоторые акционеры найдут эти подробности увлекательными; другие просто предпочтут узнать, что, по мнению Чарли и меня, нового или интересного произошло в Berkshire.

Увы, в 2021 году подобных действий было мало. Тем не менее мы добились разумного прогресса в увеличении внутренней стоимости ваших акций. Эта задача была моей основной обязанностью на протяжении 57 лет. И так будет и впредь.

То, чем вы владеете

Berkshire владеет широким спектром предприятий, некоторыми полностью, некоторыми только частично. Вторая группа в основном состоит из ликвидных обыкновенных акций крупных американских компаний. Кроме того, мы владеем несколькими акциями за пределами США и участвуем в нескольких совместных предприятиях или других партнерских мероприятиях.

Независимо от нашей формы собственности, наша цель — делать осмысленные инвестиции в предприятия с долговременными экономическими преимуществами и первоклассным генеральным директором. Обратите особое внимание на то, что мы владеем акциями на основании наших ожиданий относительно долгосрочных результатов их деятельности, а не потому, что мы рассматриваем их как средство своевременного движения рынка. Этот момент имеет решающее значение: мы с Чарли не выбираем акции, мы выбираем бизнес.

Я совершаю много ошибок. Следовательно, наша обширная коллекция предприятий включает в себя некоторые предприятия с действительно выдающимися экономическими показателями, многие другие, обладающие хорошими экономическими характеристиками, и несколько маргинальных. Одним из преимуществ нашего сегмента обыкновенных акций является то, что иногда становится легко купить часть прекрасного бизнеса по замечательной цене. Такой опыт «охоты на рыбу в бочке» очень редок в сделках, заключаемых путем переговоров, и никогда не встречается в массовом порядке. Кроме того, гораздо легче исправить ошибку, когда она была допущена на рыночной арене.

Сюрприз Сюрприз

Вот несколько фактов о вашей компании, которые часто удивляют даже опытных инвесторов:

- Многие люди воспринимают Berkshire как большую и несколько странную коллекцию финансовых активов. На самом деле, Berkshire владеет и управляет большим количеством «инфраструктурных» активов в США, классифицируемых в нашем балансе как основные средства, чем любая другая американская корпорация. Это превосходство никогда не было нашей целью. Однако оно стало фактом.

- В конце года эти внутренние инфраструктурные активы числились на балансе Berkshire в размере 158 миллиардов долларов. В прошлом году эта цифра увеличилась и будет продолжать расти. Berkshire всегда будет разрастаться.

- Каждый год ваша компания производит значительные выплаты федерального подоходного налога. Например, в 2021 году мы заплатили 3,3 миллиарда долларов, в то время как Казначейство США сообщило об общих поступлениях корпоративного подоходного налога в размере 402 миллиардов долларов. Кроме того, Berkshire платит внушительные налоги штатов и иностранных государств. «Я заплатил налоги и живу спокойно» — неопровержимое утверждение акционеров Berkshire.

История Berkshire ярко иллюстрирует невидимое и часто непризнанное финансовое партнерство между правительством и американским бизнесом. Наша история начинается в начале 1955 года, когда Berkshire Fine Spinning и Hathaway Manufacturing согласились объединить свои предприятия. В своих запросах на одобрение акционеров эти почтенные текстильные компании Новой Англии выразили большие надежды на объединение.

Например, компания Hathaway заверила своих акционеров, что «сочетание ресурсов и менеджмента приведет к созданию одной из самых сильных и эффективных организаций в текстильной промышленности». Этот оптимистичный взгляд был поддержан консультантом компании LehmanBrothers (да, той самой LehmanBrothers).

Я уверен, что это был радостный день как в Фолл-Ривере (Беркшир), так и в Нью-Бедфорде (Хэтэуэй), когда союз был заключен. Однако после того, как оркестр перестал играть, а банкиры разошлись по домам, акционеры стали пожинать плоды катастрофы.

За девять лет после слияния владельцы Berkshire наблюдали, как чистая стоимость компании резко сократилась с 51,4 млн долларов до 22,1 млн долларов. Отчасти это снижение было вызвано выкупом акций, необдуманными дивидендами и закрытием заводов. Но девять лет усилий многих тысяч сотрудников также привели к производственным убыткам. В трудностях Berkshire не было ничего необычного: текстильная промышленность Новой Англии молча вступила в затяжной и необратимый марш смерти.

В течение девяти лет после слияния от проблем Berkshire страдало и министерство финансов США. В целом за этот период компания заплатила правительству всего 337 359 долларов подоходного налога — жалкие 100 долларов в день.

В начале 1965 года ситуация изменилась. Berkshire установила новое руководство, которое перераспределило имеющиеся денежные средства и направило практически всю прибыль на различные хорошие предприятия, большинство из которых оставались успешными на протяжении многих лет. Реинвестирование прибыли в сочетании с эффектом сложного процента сотворило свое волшебство, и акционеры процветали.

Следует отметить, что владельцы Berkshire были не единственными бенефициарами этой корректировки курса. Их «молчаливый партнер», Министерство финансов США, продолжило собирать с компании многие десятки миллиардов долларов в виде налога на прибыль. Помните 100 долларов в день? Теперь Berkshire платит Министерству финансов около 9 миллионов долларов ежедневно.

Справедливости ради по отношению к нашему правительственному партнеру, наши акционеры должны признать — и несомненно заявить об этом — тот факт, что процветаниюBerkshireв значительной степени способствовало то, что компания работала в Америке. За годы, прошедшие с 1965 года, наша страна прекрасно справилась бы и без Berkshire. Однако, если бы не наш американский дом, Berkshireникогда бы и близко не стала тем, чем она является сегодня. Когда увидите флаг, скажите«спасибо».

- После покупки National Indemnity на сумму 8,6 млн долларов в 1967 году, Berkshire стала мировым лидером в области страхования «свободных» денег – денег, которые мы держим и можем инвестировать, но которые нам не принадлежат. Включая относительно небольшую сумму, полученную от страхования жизни, общий оборот Berkshire вырос с 19 миллионов долларов, когда мы вошли в страховой бизнес, до 147 миллиардов долларов.

До сих пор этот денежный поток стоил нам меньше, чем ничего. Несмотря на то, что в течение нескольких лет страховые убытки в сочетании с операционными расходами превышали премии, в целом мы получили скромную 55-летнюю прибыль от страховой деятельности, которая создала наш свободный капитал.

Не менее важно и то, что этот поток очень устойчив. Средства, связанные с нашими страховыми операциями, ежедневно приходят и уходят, но их совокупный объем не подвержен резкому снижению. Таким образом, когда речь идет об инвестировании свободного денежного потока, мы можем мыслить в долгосрочной перспективе.

Если вы еще не знакомы с концепцией «float», я отсылаю вас к подробному объяснению на странице A-5. К моему удивлению, в прошлом году наш плавающий капитал увеличился на 9 миллиардов долларов, что является важным для владельцев Berkshire приростом стоимости, хотя и не отраженным в наших показателях прибыли и чистой стоимости поGAAP («общепринятых принципах бухгалтерского учета») представления доходов и собственного капитала.

В значительной степени создание огромной стоимости в страховании объясняется тем, что Berkshire повезло, что в 1986 году я нанял Аджита Джейна. Мы впервые встретились в субботу утром, и я быстро спросил Аджита, какой у него опыт в страховании. Он ответил: «Никакого».

Я сказал: «Никто не идеален» и нанял его. Это был мой счастливый день: Аджит действительно был идеальным выбором, какой только можно было сделать. Более того, он продолжает им быть – 35 лет спустя.

Последняя мысль о страховании: я полагаю, что вполне вероятно, но далеко не гарантировано, что денежный поток Berkshire можно сохранить без долгосрочных убытков от андеррайтинга. Однако я уверен, что будут годы, когда мы понесем такие убытки, возможно, в очень больших суммах.

Berkshire создана для того, чтобы справляться с катастрофическими событиями, как никакая другая страховая компания, и этот приоритет сохранится еще долго после того, как мы с Чарли уйдем.

Наши четыре гиганта

Через Berkshire наши акционеры владеют многими десятками предприятий. Некоторые из них, в свою очередь, имеют множество собственных дочерних компаний. Например, Marmon имеет более 100 отдельных предприятий, начиная от лизинга железнодорожных вагонов и заканчивая производством медицинского оборудования.

- Тем не менее, операции компаний «Большой четверки» составляют очень большую часть стоимости Berkshire. Лидирует в этом списке наш кластер страховщиков. Berkshire фактически владеет 100% акций этой группы, чью огромную свободную стоимость мы описали ранее. Вложенные активы этих страховщиков еще больше увеличиваются за счет чрезвычайного объема капитала, который мы инвестируем в обеспечение их обещаний.

Страховой бизнес создан на заказ для Berkshire. Продукт никогда не устареет, и объем продаж, как правило, будет увеличиваться вместе с экономическим ростом и инфляцией. Кроме того, честность и капитал всегда будут иметь важное значение. Наша компания может и будет вести себя хорошо.

Конечно, есть и другие страховщики с отличными бизнес-моделями и перспективами. Однако повторить операции Berkshire было бы почти невозможным.

- Apple — наш гигант, занявший второе место по рыночной стоимости на конец года, — это другой тип холдинга. Здесь наша доля составляет всего 5,55% по сравнению с 5,39% годом ранее. Это увеличение кажется незначительным. Но учтите, что каждые 0,1% прибыли Appleв 2021 году, составил 100 миллионов долларов. Мы не тратили никаких средств Berkshire, чтобы получить нашу прибавку. Выкуп (Байбэк) Apple сделал свое дело.

Важно понимать, что только дивиденды от Apple учитываются в прибыли Berkshire по GAAP – а в прошлом году Apple выплатила нам 785 миллионов долларов. Однако наша “доля” в доходах Apple составила ошеломляющие 5,6 млрд долларов.Большая часть того, что компания удержала, была использована для выкупа акций Apple, и мы приветствуем этот поступок. Тим Кук, выдающийся генеральный директор Apple, вполне обоснованно считает пользователей продуктов Apple своей первой любовью, но и все остальные его клиенты также извлекают выгоду от управленческого подхода Тима.

- BNSF, наш третий гигант, продолжает оставаться главной артерией номер один в американской торговле, что делает его незаменимым активом как для Америки, так и для Berkshire. Если бы многие товары первой необходимости, которые перевозит BNSF, вместо этого перевозились грузовиками, выбросы углекислого газа в атмосферу в Америке резко возросли бы.

В 2021 году ваша железная дорога получила рекордную прибыль в размере 6 миллиардов долларов.Здесь, следует отметить, мы говорим о старомодном виде прибыли, который мы предпочитаем: цифра, рассчитанная после вычета процентов, налогов, износа, амортизации и всех форм компенсации. (Наше определение предполагает предупреждение: Обманчивые “корректировки” доходов, если использовать вежливое описание,стали как более частыми, так и более причудливыми по мере роста акций. Говоря менее вежливо, я бы сказал, что бычьи рынки порождают напыщенных быков… )

В прошлом году поезда BNSF преодолели 143 миллиона миль и перевезли 535 миллионов тонн груза. Оба достижения намного превышают достижения любого другого американского перевозчика. Вы можете гордиться своей железной дорогой.

- BHE, наш последний гигант, в 2021 году заработал рекордные 4 миллиарда долларов. Это более чем в 30 раз больше, чем 122 миллиона долларов, заработанных в 2000 году, когда Berkshire впервые приобрела долю в BHE. Сейчас Berkshire владеет 91,1% компании.

Достижения BHE в социальной сфере столь же примечательны, как и ее финансовые показатели.В 2000 году у компании не было ни ветровой, ни солнечной генерации. Тогда она рассматривалась просто как относительно новый и незначительный участник огромной электроэнергетической отрасли. Впоследствии, под руководством Дэвида Сокола и Грега Абеля, компания BHE стала электростанцией коммунальных услуг (без стонов, пожалуйста) и ведущей силой в области ветроэнергетики, солнечной энергии и передачи электроэнергии на большей части территории Соединенных Штатов.

Отчет Грега об этих достижениях приведен на страницах A-3 и A-4. Профиль, который вы там найдете, никоим образом не относится к модным в настоящее время историям о «зеленой стирке». С 2007 года компания BHE ежегодно подробно описывает свои планы и результаты в области возобновляемых источников энергии и электропередачи.

Для дальнейшего ознакомления с этой информацией посетите веб-сайт BHE по адресу brkenergy.com. Там вы увидите, что компания уже давно предпринимает меры по защите климата, которые поглощают все ее доходы. Впереди еще больше возможностей. У BHE есть руководство, опыт, капитал и аппетит для реализации огромных энергетических проектов, в которых нуждается наша страна.

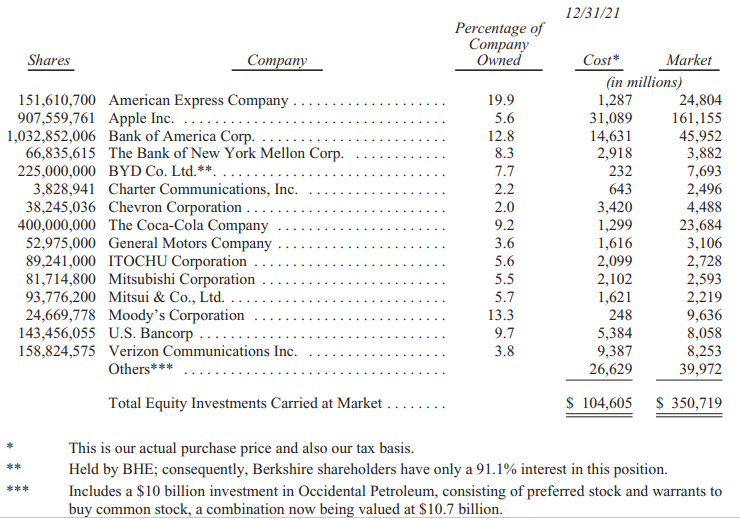

Инвестиции

Теперь давайте поговорим о компаниях, которые мы не контролируем, и в этом списке снова упоминается Apple. Ниже мы перечисляем пятнадцать наших крупнейших пакетов акций, некоторые из которых являются выборками двух давних инвестиционных менеджеров Berkshire, Тодда Комбса и Теда Вешлера. На конец года эта пара стоимостных инвесторов имела общие полномочия в отношении инвестиций на сумму 34 миллиардов долларов, многие из которых не соответствуют пороговому значению, которое мы используем в таблице. Кроме того, значительная часть долларов, которыми управляют Тодд и Тед, размещается в различных пенсионных планах компаний, принадлежащих Berkshire, при этом активы этих планов не включены в эту таблицу.

Помимо упомянутого в сноске пакета акций Occidental и наших различных позиций по обыкновенным акциям, Berkshire также владеет 26,6% акций Kraft Heinz (учитываемых по методу “долевого участия”, а не по рыночной стоимости, и учитываемых по цене $13,1 млрд) и 38,6% акций Pilot. Corp., лидера в сфере туристических центров, выручка которого в прошлом году составила 45 миллиардов долларов.

С тех пор как мы приобрели долю в Pilot в 2017 году, этот пакет акций оправдывает учет по методу “долевого участия”.В начале 2023 года Berkshire приобретет дополнительную долю в Pilot, что повысит нашу долю владения до 80% и приведет к полной консолидации доходов, активов и обязательств Pilot в нашей финансовой отчетности.

Казначейские векселя США

Баланс Berkshire включает денежные средства и их эквиваленты на сумму 144 миллиарда долларов (за исключением активов BNSF и BHE). Из этой суммы 120 миллиардов долларов хранятся в казначейских векселях США со сроком погашения менее года. Таким образомBerkshire финансирует около ½ от 1% государственного долга.

Чарли и я пообещали, что Berkshire (вместе с нашими дочерними компаниями, кроме BNSF и BHE) всегда будет иметь более 30 миллиардов долларов наличности и эквивалентов. Мы хотим, чтобы ваша компания была финансово неприступной и никогда не зависела от доброты незнакомцев (или даже друзей). Мы оба любим спать спокойно, и мы хотим, чтобы наши кредиторы, страховые агентыи вы тоже крепко спали.

Но 144 миллиарда долларов?

Уверяю вас, эта внушительная сумма не является каким-то безумным проявлением патриотизма. Мы с Чарли также не утратили нашего подавляющего предпочтения в отношении владения бизнесом. Действительно, впервые я проявил свой энтузиазм по этому поводу 80 лет назад, 11 марта 1942 года, когда купил три привилегированные акции CitiesServices. Их стоимость составила 114,75 долларов и потребовала все мои сбережения. (Промышленный индекс Доу-Джонса в тот день закрылся на отметке 99, факт, и этот факт должен кричать вам: никогда не ставьте против Америки).

После моего первоначального падения я всегда держал не менее 80% своих чистых активов в акциях. В течение всего этого периода я предпочитал держать 100% – и до сих пор это так. Нынешняя 80-процентная или около того позиция Berkshire в бизнесе является следствием моей неспособности найти целые компании или их небольшие части (то есть акции пригодные для продажи), которые отвечают нашим критериям для долгосрочного владения.

В прошлом мы с Чарли время от времени сталкивались подобными ситуациями, когда у нас было много наличности.Такие периоды никогда не бывают приятными; но они также никогда не бывают постоянными. И, к счастью, в 2020 и 2021 годах у нас была мягко говоря привлекательная альтернатива для размещения капитала. Читайте далее.

Выкуп акций

Есть три способа, которыми мы можем увеличить стоимость ваших инвестиций. Первый всегда находится в центре нашего внимания: увеличить долгосрочную доходность предприятий, контролируемых Berkshire, за счет внутреннего роста или путем приобретения. Сегодня внутренние возможности приносят гораздо большую отдачу, чем приобретения. Однако размер этих возможностей невелик по сравнению с ресурсами Berkshire.

Наш второй вариант — это покупка неконтролирующих долей участия во многих хороших или великих предприятиях, которые торгуются на бирже. Время от времени такие возможности одновременно многочисленны и откровенно привлекательны. Однако сегодня мы находим мало того, что нас привлекает.

Во многом это объясняется прописной истиной: низкие долгосрочные процентные ставки повышают цены на все производственные инвестиции, будь то акции, квартиры, фермы, нефтяные скважины и т. д. На оценку стоимости влияют и другие факторы, но процентные ставки всегда будут играть важную роль.

Наш последний путь к созданию стоимости — выкуп акций Berkshire. Этим простым действием мы увеличиваем вашу долю во многих контролируемых и неконтролируемых предприятиях, которыми владеет Berkshire. При правильном соотношении цены и стоимости этот путь является для нас самым простым и надежным способом увеличить ваше богатство. (Помимо прироста стоимости для постоянных акционеров, выигрывают и несколько других сторон: обратные выкупы приносят скромную пользу продавцу выкупаемых акций, а также обществу.)

Периодически, когда альтернативные пути становятся непривлекательными, выкуп имеет смысл для владельцев Berkshire. Таким образом, за последние два года мы выкупили 9% акций, находившихся в обращении на конец 2019 года, на общую сумму 51,7 млрд долларов США. В результате этих расходов наши постоянные акционеры стали владельцами примерно на 10% больше акций всех предприятий Berkshire, независимо от того, находятся ли они в полной собственности (например, BNSF и GEICO) или в частичной собственности (например, Coca-Cola и Moody’s).

Я хочу подчеркнуть, что для того, чтобы выкуп акций Berkshire имел смысл, наши акции должны иметь соответствующую стоимость. Мы не хотим переплачивать за акции других компаний, и было бы губительно, если бы мы переплачивали при покупке Berkshire. По состоянию на 23 февраля 2022 г. с конца года мы выкупили дополнительные акции на сумму 1,2 миллиарда долларов. Наш аппетит остается большим, но он всегда будет зависеть от цены.

Следует отметить, что возможности обратного выкупа акцийBerkshire ограничены из-за ее высококлассной базы инвесторов. Если бы наши акции находились в руках краткосрочных спекулянтов, существенно возросли бы как волатильность цен, так и объемы сделок. Такая реорганизация предоставила бы нам гораздо больше возможностей для создания стоимости (ценности, value) за счет обратного выкупа. Тем не менее, мы с Чарли отдаем предпочтение тем владельцам, которые у нас есть, даже несмотря на то, что их замечательная позиция «купи-и-держи» ограничивает степень, в которой долгосрочные акционеры могут извлечь выгоду от оппортунистических выкупов.

Замечательный человек и замечательный бизнес

В прошлом году умер Пол Эндрюс. Пол был основателем и генеральным директором компании TTI, дочерней компании Berkshireрасположенной в Форт-Уэрте. На протяжении всей своей жизни – как в бизнесе, так и в личной жизни – Пол незаметно проявлял все те качества, которыми мы с Чарли восхищаемся. Его история должна быть рассказана.

В 1971 году Пол работал агентом по закупкам в GeneralDynamics, когда все пошло прахом. После потери крупного оборонного контракта компания уволила тысячи сотрудников, включая Пола.

Поскольку вскоре у Пола должен был родиться первый ребенок, он решил сделать ставку на себя, потратив 500 долларов своих сбережений на основание Tex-Tronics (позже переименованной в TTI). Компания занялась распространением небольших электронных компонентов, и объем продаж за первый год составил 112 000 долларов. Сегодня TTI продает более миллиона различных товаров с годовым объемом продаж в 7,7 миллиарда долларов.

Но вернемся к 2006 году: Пол, которому тогда было 63 года, был доволен своей семьей, работой и коллегами.Но у него было одно мучительное беспокойство, которое усилилось из-за того, что недавно он стал свидетелем ранней смерти друга и последовавших за этим катастрофических последствий для семьи и бизнеса этого человека.И в 2006 году Пол спрашивал себя, что произойдет со многими зависящими от него людьми, если он неожиданно умрет?

В течение года Пол перебирал варианты. Продать компанию конкуренту? С точки зрения экономики этот вариант был наиболее разумным. В конце концов, конкуренты могут предвидеть выгодную «синергию» — экономию, которая будет достигнута, если приобретатель сократит дублирующиеся функции в TTI.

Но . . . Такой покупатель наверняка сохранит своего финансового директора, своего юрисконсульта, свое подразделение по работе с персоналом. Таким образом, его коллеги из TTI будут отправлены в отставку. И тьфу! Если бы потребовался новый распределительный центр, родной город покупателя, безусловно, был бы предпочтительнее Форт-Уэрта.

Какими бы ни были финансовые выгоды, Пол быстро пришел к выводу, что продажа конкуренту не для него. Затем он задумался о поиске финансового покупателя, вида, который когда-то называли — и это было вполне логично — фирмой по выкупу акций за счет заемных средств. Однако Пол знал, что такой покупатель сосредоточится на «стратегии выхода». И кто мог знать, что это будет за стратегия? Размышляя над всем этим, Пол обнаружил, что не заинтересован в передаче своего 35-летнего творения перекупщику.

Когда Пол встретился со мной, он объяснил, почему он исключил эти две альтернативы в качестве покупателей. Затем он подытожил свою дилемму, сказав — в гораздо более тактичной формулировке, чем это: «После года размышлений над альтернативами я хочу продать Berkshire, потому что вы — единственный оставшийся парень». Итак, я сделал предложение, и Пол сказал «Да». Одна встреча; один обед; одна сделка.

Сказать, что мы оба жили долго и счастливо, значит сильно преуменьшить. Когда Berkshire приобрела TTI, в компании работало 2387 человек. Сейчас это число составляет 8043 человека. Большой процент этого роста пришелся на Форт-Уэрт и его окрестности. Прибыль увеличилась на 673%.

Ежегодно я звонил Полу и говорил ему, что его зарплата должна быть значительно увеличена. Ежегодно он говорил мне: «Мы можем поговорить об этом в следующем году, Уоррен; сейчас я слишком занят».

Когда мы с Грегом Абелем присутствовали на поминальной службе Пола, мы встретили детей, внуков, давних партнеров (включая первого сотрудника TTI) и Джона Роуча, бывшего генерального директора компании в Форт-Уэрте, которую Berkshire приобрела в 2000 году. Джон направил своего друга Пола в Омаху, инстинктивно зная, что мы подходим друг другу.

На службе мы с Грегом услышали о множестве людей и организаций, которых Пол безмолвно поддерживал. Широта его щедрости была необычайной — он всегда стремился улучшить жизнь других людей, особенно тех, кто жил в Форт-Уэрте.

Во всех отношениях Пол был образцовым человеком.

* * * * * * * * * * * * *

Удача — иногда экстраординарная удача — сыграла свою роль в Berkshire. Если бы у нас с Полом не было общего друга – Джона Роуча – TTI не нашла бы у нас своего дома. Но эта обильная порция удачи была только началом. TTI вскоре должна была привестиBerkshire к ее самому важному приобретению.

Каждую осень директора Berkshire собираются на презентацию нескольких наших руководителей. Иногда мы выбираем местоположение основываясь на месте наших недавних приобретений, что позволяет директорам встретиться с генеральным директором новой дочерней компании и узнать больше о ее деятельности.

Осенью 2009 года мы выбрали Форт-Уэрт, чтобы посетить компанию TTI. В то время компания BNSF, родным городом которой также был Форт-Уэрт, была третьим по величине холдингом среди наших рыночных акций. Несмотря на такой большой пакет акций, я ни разу не был в штаб-квартире железной дороги.

Моя ассистентка Деб Босанек запланировала обед в честь открытия нашего совета директоров на 22 октября. Тем временем я договорился приехать пораньше, чтобы встретиться с Мэттом Роузом, генеральным директором BNSF, чьими достижениями я давно восхищался. Когда я назначил дату, я понятия не имел, что наша встреча совпадет с отчетом о доходах BNSF за третий квартал, который был опубликован поздно вечером 22 декабря.

Рынок негативно отреагировал на результаты железной дороги. В третьем квартале Великая рецессия была в полной силе, и прибыль BNSF отражала этот спад. Экономические перспективы также были мрачными, и Уолл-стрит не испытывала дружелюбия к железным дорогам или чему-то еще.

На следующий день я снова встретился с Мэттом и предположил, что Berkshire предложит железной дороге лучший долгосрочный дом, чем тот, на который она могла бы рассчитывать в качестве публичной компании. Я также сообщил ему максимальную цену, которую Berkshire готова заплатить.

Мэтт передал это предложение своим директорам и советникам. Одиннадцать напряженных дней спустя Berkshire и BNSF объявили о заключении сделки. И здесь я осмелюсь сделать редкое предсказание: через столетие BNSF станет ключевым активом для Berkshire и нашей страны.

Приобретение BNSF никогда бы не произошло, если бы Пол Эндрюс не оценил Berkshire как подходящий дом для TTI.

Спасибо

Свой первый курс по инвестированию я провел 70 лет назад. С тех пор я почти каждый год с удовольствием работаю со студентами всех возрастов, а в 2018 году я, наконец, «ушел на пенсию».

На этом пути самой трудной аудиторией для меня был пятый класс моего внука. Эти 11-летние дети ерзали на своих местах и смотрели на меня пустыми взглядами, пока я не упомянул Coca-Cola и ее знаменитую секретную формулу. Мгновенно все начали поднимать руки, и я понял, что «секреты» — это кошачья мята для детей.

Преподавание, как и писательство, помогло мне развить и прояснить мои собственные мысли. Чарли называет этот феномен эффектом орангутанга: если вы сядете с орангутангом и тщательно объясните ему одну из ваших заветных идей, то после, вы, возможно, оставите примата довольно озадаченным, но сами будете мыслить более ясно.

Разговаривать со студентами университета намного лучше. Я призывал их искать работу в (1) той области и (2) с теми людьми, которых они выбрали бы, если бы не нуждались в деньгах. Я признаю, что экономические реалии могут помешать такому поиску. Тем не менее, я призываю студентов никогда не отказываться от поиска, потому что, когда они найдут такую работу, они больше не будут «работать».

Чарли и я сами последовали по этому освободительному пути после того, как несколько раз оступились вначале. Мы оба начали подрабатывать в продуктовом магазине моего деда, Чарли в 1940 году, а я в 1942-м. Каждому из нас поручали скучные задания и платили мало, и это было совсем не то, о чем мы мечтали. Позже Чарли занялся юриспруденцией, а я пробовал продавать ценные бумаги. Удовлетворенность работой продолжала ускользать от нас.

Наконец, в Berkshire мы нашли то, что нам нравится делать. За очень редким исключением, мы уже много десятилетий «работаем» с людьми, которые нам нравятся и которым мы доверяем. Это радость жизни – работать с такими менеджерами, как Пол Эндрюс или семьи Berkshire, о которых я рассказывал вам в прошлом году. В наш домашний офис мы нанимаем порядочных и талантливых людей, никаких придурков. Текучесть кадров в среднем составляет, пожалуй, один человек в год.

Однако, я хотел бы подчеркнуть еще один пункт, который превращает нашу работу в удовольствие и удовлетворение — работать для вас. Для меня и Чарли нет ничего более ценного, чем доверие отдельных долгосрочных акционеров, которые на протяжении многих десятилетий присоединялись к нам в надежде, что мы будем надежным хранителем их средств.

Очевидно, что мы не можем выбирать наших владельцев, как мы могли бы сделать, если бы наша форма деятельности была партнерством. Сегодня любой желающий может купить акции Berkshire с намерением вскоре их перепродать. Конечно, у нас есть несколько акционеров такого типа, точно так же, как у нас есть индексные фонды, которые владеют огромным количеством акций Berkshire просто потому, что они обязаны это делать.

Однако в поистине необычной степени владельцами Berkshire являются очень большой отряд частных лиц и семей, которые решили присоединиться к нам с намерением «пока смерть не разлучит нас». Нередко они доверяли нам большую – можно даже сказать, чрезмерную – часть своих сбережений.

Эти акционеры иногда признавали, что Berkshire, возможно, был далеко не лучшим выбором, который они могли бы сделать. Но они добавляли, что Berkshire занимает одно из первых мест среди тех, с кем им было бы наиболее комфортно. И люди, которым комфортно со своими инвестициями, в среднем достигают лучших результатов, чем те, кого мотивируют постоянно меняющиеся заголовки, болтовня и обещания.

Долгосрочные индивидуальные владельцы — это и те «партнеры», которых мы с Чарли всегда искали, и те, о которых мы постоянно думаем, принимая решения в Berkshire. Им мы говорим: «Мне приятно «работать» на вас, и мы благодарим вас за доверие».

Ежегодное собрание

Очистите свой календарь! Berkshire проведет свое ежегодное собрание капиталистов в Омахе с пятницы, 29 апреля, до воскресенья, 1 мая. Подробная информация о выходных изложена на страницах A-1 и A-2. Омаха с нетерпением ждет вас, как и я.

Я закончу это письмо коммерческим предложением. «Кузен» Джимми Баффет спроектировал понтонную лодку для вечеринок, которая в настоящее время производится компанией Forest River, дочерней компанией Berkshire (нет, пока что). Лодка будет представлена 29 апреля на нашем Berkshire Bazaar of Bargains. И только в течении двух дней акционеры смогут приобрести шедевр Джимми со скидкой 10%. Ваш председатель, охотящийся за скидками, приобретет лодку для своей семьи. Присоединяйтесь.

26 февраля 2022 г. Уоррен Э. Баффет

Председатель правления

Оставить комментарий